Krankenhaushaftpflicht – Quo vadis?

Besonderheiten der Sparte Krankenhaushaftpflicht und die Haftpflichtkrise im Jahre 2012

Die Leistungserbringer im Gesundheitswesen, wie etwa medizinisches Personal oder Hebammen, sind in besonderer Weise der Gefahr ausgesetzt, dass ihre Leistungsempfänger zu Schaden kommen. Wir erleben eine geradezu paradoxe Situation: Durch die zunehmende Perfektionierung der Technik, die fortschreitende Spezialisierung der Medizin und den verstärkten Einsatz von Maßnahmen des klinischen Risikomanagements ist das medizinische Risiko für die Patienten stetig gesunken und immer mehr Patienten kann auch in früher aussichtslosen Situationen geholfen werden. Gleichzeitig hat sich das Risiko für den Arzt erhöht, mit Schadenersatzansprüchen, Strafanzeigen und damit staatsanwaltschaftlichen Ermittlungsverfahren überzogen zu werden.

Auch aus Versicherersicht ist das Risiko ein Besonderes: Denn es ist weitestgehend durch seltene, aber sehr teure Schadenfälle geprägt, da hohe Rechtsverfolgungskosten anfallen und Entschädigungen über viele Jahrzehnte hinweg gezahlt werden müssen. Aus diesem Grunde spricht man auch von einem „Longtail-Risiko“.

Zwar stagniert momentan im deutschen Markt das Verhältnis von Schäden zu Behandlungsfällen, gleichwohl sind die Schadenaufwendungen nach einer Statistik des Gesamtverbandes der deutschen Versicherungswirtschaft (GDV) aus dem Jahre 2017 im Zeitraum von 2010 bis 2014 um 5,4 Prozent jährlich gestiegen. Diese Entwicklung deckt sich im Übrigen weitestgehend mit den Erkenntnissen der Verfasser.

Die Aufwendungen für schwere Schäden steigen

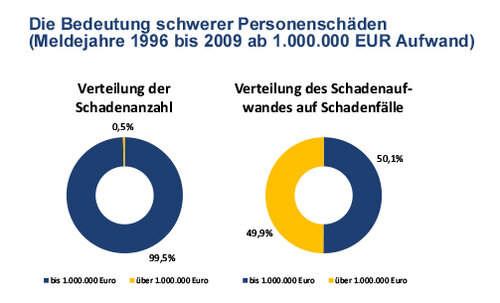

Wie lässt sich jedoch der scheinbare Widerspruch zwischen der gleichbleibenden Schadenfrequenz und gleichzeitig steigenden Kosten auflösen? Zum einen steht der Stagnation der Schadenfrequenz ein deutlicher Anstieg der Behandlungsfälle entgegen, zum anderen schwankt das versicherungstechnische Risiko je nach Disziplin sehr stark. In den Bereichen, in denen die Gefahr lebenslanger Schadenfolgen besonders hoch ist (zum Beispiel Geburtshilfe, Orthopädie, Chirurgie), sind nach wie vor wenige Schadenfälle für das Gros des Schadenaufwandes verantwortlich. Auswertungen der Ecclesia-eigenen Schadendatenbank zeigen beispielsweise, dass in den Meldejahren von 1996 bis 2009 nur 0,5 Prozent der Schadenfälle kausal für 50 Prozent des Schadenaufwandes ab einer Million Euro waren (siehe Abbildung I).

Darüber hinaus sind die Aufwendungen für schwere Personenschäden in den vergangenen Jahrzehnten signifikant angestiegen und können heute Größenordnungen von zehn Millionen Euro und mehr erreichen. Ursächlich hierfür sind die deutlich gestiegene Lebenserwartung schwerstgeschädigter Menschen – mit der Folge jahrzehntelanger Zahlungen von Pflegekosten –, der Ersatz des fiktiven Erwerbsschadens für ein ganzes Berufsleben, die Regresse der Sozialversicherungsträger sowie der zwischenzeitlich manifestierte Trend zur Ausurteilung von hohen Schmerzensgeldern.

Zudem lässt sich aus der seit dem Jahr 1987 durchgängig vorgenommenen systematischen Erfassung der Schadendaten von etwa zehn Prozent der Akutkrankenhäuser in Deutschland durch die Ecclesia Gruppe deutlich ablesen, dass auch 26 Jahre nach einem Anfalljahr der endgültige Schadenaufwand noch immer nicht feststeht. Und schließlich kann man davon ausgehen, dass sich erst etwa 13 Jahre nach dem jeweiligen Anfalljahr der Schadenaufwand auf einem einigermaßen stabilen Niveau eingependelt hat (siehe Abbildung II). Dieses kann dem endgültigen Schadenaufwand entsprechen, muss es aber nicht zwingend. Ursächlich hierfür sind zuvorderst unbekannte Spätschäden.

Das Gesundheitswesen bleibt ein Hochrisikobereich

Diese Situation führt dazu, dass das Heilwesenrisiko für die Versicherungswirtschaft sehr schwer zu kalkulieren ist und sich die Assekuranz nur bei genauer aktuarischer Begutachtung und bei Vorhandensein eines entsprechenden Risikomanagements überhaupt in der Lage sieht, eine für den Versicherer auskömmliche Prämie herauszulegen.

Für die Versicherer wird die Zeichnung von derartigen Longtail-Risiken in ihre Bücher zudem durch weitere Faktoren deutlich erschwert. So etwa durch die erhöhten Anforderungen nach Solvency II, für derartig exponierte Risiken besonders viel Eigenkapital hinterlegen zu müssen. Das gleichzeitig deutlich verringerte Zinsniveau verhindert ferner den Ausgleich von hohen Schadenzahlungen durch entsprechende Kapitalerträge. Schließlich fürchten die Versicherer zukünftige Änderungsrisiken (zum Beispiel Veränderungen in der Gesetzgebung; der Rechtsprechung oder aber einer weiteren Zunahme der Lebenserwartung), die zu einer zusätzlichen Schadenbelastung führen können. Aufgrund dieser spezifischen Situation (kleine Risikogruppe von nur gut 1.900 Krankenhäusern, extreme Großschäden, hohes Änderungsrisiko) gilt das Gesundheitswesen mittlerweile als Hochrisikobereich, dem sich nur eine eingeschränkte Anzahl der in Deutschland zugelassenen Versicherungsgesellschaften überhaupt widmen.

2012 – der Zurich-Ausstieg und die Folgen

Während vor zwanzig Jahren die Welt diesbezüglich noch in Ordnung zu sein schien (und man zudem auch noch nennenswerte nicht-versicherungstechnische Ergebnisse durch vernünftige Kapitalanlagestrategien erzielen konnte), zogen sich nach dem durch hohe Schäden und dadurch immensen zusätzlichen Rückstellungsbedarf determinierten Zurich-Ausstieg im Jahre 2012 weitere Kapazitätsgeber wie etwa die Sparkassenversicherung Stuttgart oder die Westfälische Provinzial aus dem Heilwesengeschäft zurück.

In dieser schwierigen Marktsituation gab es 2012 lediglich noch acht deutsche Marktteilnehmer, von denen vier weitestgehend nur regional agierten. Lediglich aufgrund der Bereitschaft der im Markt verbliebenen Risikoträger, entgegen ihrer eigenen Planung die jeweils zur Verfügung stehenden Kapazitäten dennoch deutlich auszuweiten, gelang es, den Heilwesenhaftpflichtmarkt wieder zu stabilisieren. Verbunden war damit allerdings eine deutliche Erhöhung des Prämienniveaus seit dem Jahr 2013. Nach Hochrechnungen der Ecclesia Gruppe hat sich das Prämienvolumen der deutschen Akutkrankenhäuser von 230 Millionen. Euro im Jahr 2012 auf etwa 560 Millionen Euro im Jahr 2016 erhöht. Die Krankenhäuser mussten also im Jahr 2016 etwa 330 Millionen Euro mehr für ihren Haftpflichtversicherungsschutz aufbringen.

Veränderungen seit 2012 und Situation heute

Zwischenzeitlich haben alle Anbieter in diesem Segment erkannt, dass kontinuierliche Prämienerhöhungen notwendig sind, um mit der Schadenentwicklung und den Behandlungsfallsteigerungen mithalten zu können. Als Konsequenz hat sich insgesamt wieder eine passable Anzahl von Versicherern zusammengefunden, die dieses Risiko zeichnen. Hierbei treten sogar Anbieter aus dem Ausland im deutschen Markt auf. Allerdings zeigt sich durch den erneuten Ausstieg zweier Risikoträger (Basler Versicherung und MS Amlin) im laufenden Jahr, dass die Situation nach wie vor sehr volatil ist und sich offensichtlich niemand „eine goldene Nase“ in diesem Segment verdient.

Claims-Made oder Occurrence?

Auch wenn Deutschland nach wie vor ein Occurrence-dominierter Markt ist, also Schäden versichert sind, die in der Versicherungsperiode eintreten (auch wenn diese erst Jahre später gemeldet werden), existieren zwischenzeitlich vermehrt Anbieter, die das Claims-Made-Prinzip anwenden. Die Besonderheit dieses Prinzips besteht grundsätzlich darin, dass die Ansprucherhebung (Claims-made) innerhalb der Versicherungsperiode liegen muss. Zudem wurden Claims-Made-Absicherungskonzepte entwickelt, die einer Deckung nach dem Schadenereignisprinzip schon recht nahekommen. Sie unterscheiden sich primär in der Ausprägung der Bedingungen, beispielsweise bei der Vereinbarung von Rückwärtsdeckung, Nachhaftung und Umstandsmeldung.

Unterzieht man die oben genannten Versicherungsfallvarianten einer Bewertung, so lässt sich Folgendes feststellen: Claims-Made-Deckungen bieten aus Sicht der Krankenhäuser, zumindest in den ersten Jahren, einen Kosten- und damit Liquiditätsvorteil, sodass sich – bei angespannter Kassenlage im Krankenhaussegment – viele Kunden auch Angebote einholen, denen das Anspruchserhebungsprinzip zugrunde liegt. Obwohl es darüber hinaus ein internationaler Standard ist, hat es sich zumindest am deutschen Markt bis dato aber nicht durchgesetzt. Die Ursache dürfte darin zu sehen sein, dass man im Hinblick auf die maximale Verjährung in Deutschland Risiken in die Zukunft transferiert, wogegen durch einen Occurrence-Vertrag das Krankenhaus, eine angemessene Versicherungssumme für den Personenschaden unterstellt, alle Risiken des jeweiligen Jahres ausfinanziert hat.

Von der Vollversicherung bis zur Selbsttragung

Angesichts der mit den Kosten notwendigerweise steigenden Prämien überlegen sich die Krankenhausträger schon seit längerem, wie sie diesen – nicht vollständig refinanzierten – Kostensteigerungen begegnen sollen. Eine Möglichkeit ist zum Beispiel die Absenkung der Versicherungssumme. Damit erhöht sich allerdings das Risiko von sogenannten Überlimitschäden, die mindestens die Bilanz tangieren, manchmal aber auch ein ganzes Unternehmen in eine Schieflage bringen können. Nach wie vor ist Akutkrankenhäusern mit sogenannten „Hochrisikodisziplinen“ (insbesondere Geburtshilfe, Orthopädie, Neurochirurgie) zu empfehlen, eine Versicherungssumme in Höhe von 15 Millionen Euro je Personeneinzelschaden vorzuhalten, um angemessen abgesichert zu sein. Inzwischen sind, wenn auch als extreme Einzelfälle, sogar Schäden vorhanden, in denen bei normaler Lebenserwartung dieser Betrag nicht ausreichen wird. Darüber hinaus könnte insbesondere im Falle eines sogenannten Serienschadens, bei dem eine Ursache gleich für mehrere Schadenfälle verantwortlich ist, eine Deckungssumme von 15 Millionen Euro zu knapp bemessen sein.

Eine weitere Möglichkeit besteht in einer Übernahme eines Teils des Risikos durch die Vereinbarung von Selbstbehalten in Form von Einzelschadenselbstbehalten oder Jahresaggregaten bzw. sogenannten Self-Insured-Retentions. Bei Letzteren beginnt der Versicherungsschutz, das heißt auch die Schadenbearbeitung durch den Versicherer, erst nach Überschreiten des vereinbarten Jahresbetrages. Gerade bei Vereinbarung derartiger Konzepte ist die Einschaltung von entsprechenden Experten dringend zu empfehlen. Neben Fragen der Rückstellungserfordernisse und des Insolvenzschutzes für das Personal wird aktuarische Expertise benötigt, um die Angebote mit unterschiedlichen Selbsttragungskonzepten vergleichbar zu machen und bewerten zu können.

Alle geschilderten Maßnahmen verfolgen einzig und allein das Ziel, die Steigerung der Risikokosten einzugrenzen. Einige Kunden versuchen sich auch in der vollständigen Eigentragung des Risikos, was – neben der Pflicht zur Rückstellungsbildung in der Bilanz – bei Eintritt eines 200-Jahres-Schadenereignisses im laufenden Geschäftsjahr angesichts der generell schwierigen Finanzlage der Krankenhäuser zudem zu Insolvenzgefahren (und damit zu bei den Mitarbeitenden verbleibenden Risiken) führen dürfte.

Makler wie Versicherer müssen sich auch im Bereich der Heilwesenhaftpflicht immer stärker auf Kunden einstellen, die sämtliche Alternativen zu einer Vollversicherung prüfen, um dem Anbietermarkt der Risikoträger die Stirn zu bieten. Dabei können sich allerdings sowohl aus Sicht des Kunden als auch aus Sicht des Versicherers – je nach gewähltem Eigentragungsmodell – wirtschaftliche Vorteile ergeben. Es ist allerdings empfehlenswert, dass sowohl Kunde als auch Risikoträger aufgrund der prozess- und schadenseitigen Herausforderungen – zum Beispiel der Abrechnung der Eigentragung über die Abwicklungszeit – auf einen versierten Partner zurückgreifen.

Lösungen sind zuvorderst politischer Natur

Da alle Maßnahmen zur Schadenprävention an der Situation der sich permanent erhöhenden Aufwendungen aufgrund der weiter steigenden Lebenserwartung nichts grundlegend ändern, werden sich auch die Haftpflichtprämien ceteris paribus tendenziell weiter nach oben entwickeln. Das ist in der Praxis sogar notwendig, damit nicht weitere Versicherer dieses Kundensegment aufgeben und in der Folge der Krankenhaushaftpflichtmarkt zusammenbricht, mindestens aber ein Deckungsnotstand entsteht. Dies würde insbesondere die Existenz vieler kleinerer Krankenhäuser gefährden, was in ländlichen Gebieten zu Versorgungsengpässen besonders in der Geburtshilfe führen könnte. Schon heute nimmt die Anzahl der geburtshilflichen Abteilungen in Deutschland beständig ab.

Ist aber mit weiteren Prämiensteigerungen zu rechnen, muss entweder durch den Gesetzgeber eine angemessene Refinanzierung dieser Mehrprämien sichergestellt werden, indem man etwa die Risikokosten der Geburtshilfe in die DRGs einpreist. Oder man muss sich auf regulatorische Maßnahmen zur Reduzierung des Gesamtaufwandes verständigen, damit die Absicherung für diejenigen, die den Versicherungsschutz einkaufen, noch bezahlbar bleibt.

Fazit

Die Gesundheitswirtschaft ist eine Hochrisikobranche. Krankenhäuser haben aber durch die Fallpauschalenregelung nicht – wie andere Risikobranchen – die Möglichkeit, ihre Risikokosten auf den Preis umzulegen. Die Folge davon ist, dass höhere Versicherungskosten über Einsparungen (in der Regel beim Personal) refinanziert werden müssen. Das ist jedoch kein hilfreicher Beitrag zur Patientensicherheit!

Als Alternative bleibt nur, den Gesamtaufwand durch regulatorische Maßnahmen zu reduzieren, da eine Begrenzung des Schadenersatzes illusorisch erscheint und auch eine Verkürzung der Verjährungsfrist in der Praxis nicht wirklich weiterhilft. Würde man – wie zum Beispiel in Schweden – die Regresse von Sozialversicherungsträgern, insbesondere der Kranken- und Pflegekassen, ausschließen, würde dies nach Untersuchungen der Ecclesia Gruppe, aber auch nach Erkenntnissen des GDV, zu einer Reduzierung des Schadenaufwandes um etwa 25 Prozent führen. Das wäre zwar die „kleinere“ Lösung gegenüber einer vollständigen Refinanzierung, aber es würde gleichwohl helfen, den Kostendruck signifikant zu dämpfen.

Hilfreich wäre zudem, wenn der Gesetzgeber für den Gesundheitsbereich als Teil der Daseinsfürsorge zumindest eine Reduzierung der Versicherungssteuer vornähme und damit die Bruttoprämie absenken würde. Insgesamt könnten die so eingesparten Aufwendungen wiederum der Patientensicherheit zu Gute kommen. Letzteres wäre sicherlich auch ein wünschenswerter Weg für die Assekuranzbranche, soweit sie sich mit der Krankenhaus-Haftpflichtversicherung aktiv befasst.

Abbildung 1:

Abbildung 2:

_____________________________________________

Dieser Text ist zuerst im Versicherungsmonitor (11.12.2018) sowie danach im Krankenhaus-Justitiar (Ausg. 2/2019) erschienen.